将来貧乏になりたくないですか?

そりゃそうですよね。なので…

どうしても知ってほしいことを書きます。

・もっと若いうちから始めておきたかった…、

・もっと早く始めていればよかった…、

自分が一番後悔していることです。

読み終えると、将来のお金の不安が解消するきっかけになります。

たとえば、あなたはこんな悩みを抱えていませんか?

・これからの生活、育児・学校の費用、老後の心配、不安がある

・お金を貯めたいけど、ぶっちゃけ何をしたらいいかわからない!

・お金を増やしたいけど、いやいや、今そのお金がないんだよっ!

こうした問題を、シンプルに解決する方法があります。

そのうえ、努力せずカンタンに。

しかも、今お金があまりなくてもOKです。

さらには、自動ででき、低コストです。

要するに、お金・時間・知識・経験・度胸は不要です。

結論は、インデックスファンド(日経平均やニューヨーク・ダウ、S&P500など株式指数に連動する投資信託)を毎月定額積み立てることです。ただ、いきなりこんなこと言われても、ちんぷんかんぷんですよね?それに、あなたの未来の資産形成に関して様々な問題があるかと思います、ざっくり5つほどにまとめてみると…

- 手堅くしっかりお金を増やしてくのはどうすればいいのか?問題

- 結局何に投資すればよいのか?問題

- これからの全世界は大丈夫なのか?問題

- 自動で時間・手間なし、ストレスなしの方法はないの?問題

- 書類なし、スマホだけでカンタンにできる方法はないの?問題

これら5つの問題を積み立て×インデックス投資が、どうして解決できるのか、順番に見ていきましょう。

手堅くしっかりお金を増やしてくのはどうすればいいのか?問題

儲けたい気持ちはわかります。ですが、一攫千金を狙うと怪我をします。だから、たいていの人が目指すべきは、手堅くしっかりお金を増やすことです。言い換えると、リスクを抑えながら適度なリターンを獲得するにはどうしたらいいの?という話ですね。

「長期」、「積立」、「分散」の3つを実現する

リスクを抑えつつ、ほどよいリターンを獲得する方法は「長期」、「積立」、「分散」です。この3要素を誰でも実現できる方法が、積み立て×インデックス投資です。

インデックスファンド(株式指数に連動する投資信託)を使えば、株式指数=市場全体に分散投資ができます。個別の株を買うのではなく、世界株式指数やS&P500をまるごと買ってしまえばいいのです。自動買付設定すれば、長期で積立が可能。時間分散ができ、タイミングを考えずにすみます。予測も不要です。つまり、ラクってことです。

リターンを得るためには、「リスク」が伴います(もしリスクを伴わない投資があるとすれば、それは詐欺です。この世にタダ飯はありません)。投資の世界のリスクとは、「リターンの振れ幅があること」を言います。「損をする可能性」は「得をする可能性」と裏表の関係です。「長期」「積立」「分散」は、こうした投資のリスクを減らしてくれます。

あなたがいともカンタンにプロに勝てる理由

アマチュアがプロに勝てる世界、それが株式市場です。なぜなら、インデックスを買うだけで大多数のプロのパフォーマンスを上回れるからですね。言い換えると、株式指数にプロが勝てないから、あなたが株式指数を買うだけでだいたい勝てるのです。

インデックス・ファンド(株式指数に連動を目指す運用)の反対語は、アクティブ・ファンド(競争相手=ベンチマークとなる指数に対して、めっちゃ色々頑張って勝ちに行くアクティブ運用)です。平均に勝ちたい(人より儲けたい)というのは人情ですが、実際はどうでしょうか?

米国大型株に投資するアクティブファンドのうち、ベンチマークであるS&P500をアンダーパフォームした(勝てなかった)割合です(出所はSPIVA)。どの期間をとっても、大半はS&P500に勝っていないのですね。

1年:85.07%

3年:67.85%

5年:74.10%

10年:83.07%

20年:95.65%

なぜ、プロは株式指数に勝てないのか?

なぜ、プロ(この場合はアクティブ・ファンド)は株式指数に勝てないのか?詳しくは別の機会に書きますが、ポイントは主に以下に集約されます。

・株式指数はそもそもプロの運用成果の平均である

・したがって売買手数料や運営経費(給料やシステムなど)がかかる分、プロ自身の平均である株式指数には負けてしまう

・ある年は勝ったとしても、その後も勝ち続けるとは限らないから(平均への回帰)

多くのアクティブ・ファンドマネジャーの専門能力が最高レベルまで向上した結果、皮肉なことに、ほとんどのマネジャーは運用報酬・コストを除いた後の成績で、ベンチマークである株式指数に勝てなくなってしまったのです。しかし、コストが低いインデックス・ファンドを使い、株式指数に投資するだけで、あなたはプロの膨大な努力に結果にただ乗りできます。

結局何に投資すればよいのか?問題

結局何に投資すればいいのかがわかれば、悩まなくてすみます。たしかに、お買い物において選ぶ楽しみはもちろんあります。しかし、結局何をすればいいのか勉強する手間や時間も馬鹿になりません。ですが、毎月定額を積み立てるインデックス投資では、基本的に1つだけでOKです。その答えは、「全世界株式指数に連動するコストの低いインデックスファンド」です。

コスト最低水準の「eMAXIS Slim 全世界株式(オール・カントリー)」一つでOK

「eMAXIS Slim 全世界株式(オール・カントリー)」一つでOKでいい理由は、コストが最低水準だから。一番の理由です。

eMAXIS Slim 全世界株式(オール・カントリー)のコスト

・買付手数料ゼロ

・売却手数料ゼロ

・信託報酬(日々引かれる運営コスト※追加で支払う必要はありません)年率0.1144%

「eMAXIS Slim 全世界株式(オール・カントリー)」の評判

業界最低水準の運用コストを将来にわたってめざし続ける「eMAXIS Slim 」は、20位以内に6本受賞するなど低コストに定評がある三菱UFJ国際投信の定番シリーズです。「eMAXIS Slim 全世界株式(オール・カントリー)」の評判はどうでしょうか。実は、著名な投信ブロガーが選ぶ fund of the year 2021で3年連続1位になった実績があります。純資産規模やトラッキングエラーの小ささ、何より低コストな点で定評があります。

他にも選択肢はあるが、基本的には一つでOKです

他にも、世界経済のエンジンである米国株式の代表格・S&P500(「eMAXIS Slim 全世界株式(オール・カントリー)」の6割は米国企業です)や、少額から分散投資で不動産賃料を得られる仕組みであるREIT(不動産投資信託)などの選択肢もあります。しかし、わかりやすくこれ1つだけでOKなのは、シンプルに全世界株式が明快です(ちなみに、全面改訂された「ほったらかし投資術」でも同じ結論でした)。

これからの全世界は大丈夫なのか?問題

へーー、そうなのか〜。

これからの全世界は、大丈夫なのか???

いえいえ。全世界は大丈夫な時も、

ダメな時も両方あります(笑)

だから、毎月定額積み立てです。

病める時も健やかなる時もコツコツ積み立て

毎月定額積み立ての良いところは、

タイミングを考える必要がない点です。

つまり、高い時は少し買い、

安い時はたくさん買えるから、

取得コストがならされ平準化されるため、安くなります。

つまり、下がっても時間が立って回復すれば

一括投資で高値で買ったときよりプラスになりやすいんです。

なんだかんだいって成長してきた世界経済

ブラックマンデー、ITバブル崩壊、

リーマンショック、コロナショック…

色々ありましたが、なんだかんだいって、

世界の優れた企業の努力の結果、利益は増え続け、

全世界株式は大局的に見れば成長を遂げてきました。

さらに、国連の推計によると、

世界の人口は現在の77億人から2050年の97億人へと、

今後30年で20億人の増加が見込まれます。

時間分散でタイミングリスクを軽減したうえで

世界経済の大局的な発展に賭けるのは投資の本筋と言えます。

それでも不安な人のために―バブルから始めても大丈夫

極論を言えば、日本のバブル高値から毎月定額で積み立てていたとしても大丈夫です。

1989年12月(いわゆるバブル崩壊)から2020年の2月末(コロナショックの時期ですね)まで、日経平均株価(日経新聞社が選ぶ225社の平均株価)に連動するインデックスファンドを、毎月1万円積み立てるとどうなるでしょうか?答えは、362万円が526万円。コストや税金は未考慮ですが、ざっくり約1.5倍ですね。

一括投資でバブルのすっ高値から買ったら当然損をします。しかし、毎月定額でコツコツ積み立てれば、ばっちりプラスです。いやいや本当かよ?と思って、1989年12月から2022年3月末までの月末値で毎月定額で買ったと仮定して試算してみたら、平均取得コストは16880.62円でした(ちなみに22/4/28終値は26,847.90円)。ここから1万円下がってもまだトントンなんですね。心理的な安心感があります。

自動で時間・手間なし、ストレスなしの方法はないの?問題

自動で時間・手間なし、ストレスなしの方法はないのか?積み立て×インデックス投資の場合、自動でほったらかせばいいから時間も技能も手間も不用です。

長期の資産形成は、とにかく相場から退場しないことが大切。精神衛生上・ストレス面で効果的な方法が私たちには必要です。タイミング・予測不要なやり方で、誰でもできて再現性のある方法です。さらに、今すぐ少額からでも始められて、定額積み立てにより自然にお金が溜まっていきます。。

下落局面でも安心=精神衛生上・ストレス面も良い

暴落して怖いときこそたくさん買って、皆が儲かってウハウハなときはほどほどにする。でも、だいたい逆をやってしまうのが人情です。皆が怖いな~と思っているときに買うのは容易ではありません。

ですが、積み立て×インデックス投資は、感情から離れて淡々と自動でできます。毎月決まった額で同じものを買えば、価格が安い時は購入する口数が多くなり、価格が高い時は購入する口数が少なくなります。下落局面は、安くたくさん買えるチャンスになるわけですから、精神衛生上もいいですね。ストレスを貯めないのが継続するコツです。

貯金できない人が、できるようになる方法

積み立て×インデックス投資は、今まで貯金できなかった人が貯金できるようになる方法でもあります(私もそうでした)。なぜなら、インデックスファンドを毎月自動で買付する際、銀行口座から自動引落しするからです。つまり、強制的にお金が貯まる仕組みが構築できるわけです。もちろん、お金について考える切っ掛けにもなりますから、生活費の見直しにも好影響がありそうですね。

書類なし、スマホだけでカンタンにできる方法はないの?問題

積み立て×インデックス投資を始めるには、基本的に証券口座や銀行口座を作る必要があります。本記事では初心者向けによりわかりやすくカンタンで、目的に沿った方法を紹介します。

未来の的に向かって果報は寝て待て

ネット証券でももちろんOKですが、三菱UFJ国際投信が運営する「mattoko(マットコ)」をおすすめします。理由は3つあります。

- 一番サイトが見やすく(字が少なくて大きい)、

- 機能が絞られシンプル(迷わない)

- スマホだけで完結ラクチンだから(楽が一番)、です。

理由1:とにかくサイトが見やすい(字が少なくて大きい)

サイト設計が超シンプルで見やすいです。普通の証券口座の画面って、字がいっぱいで見やすくないんですよね。mattokoの場合、余白が大きく、字も少なくて大きいです。丸っこい可愛らしいフォントで愛嬌があります。

理由2:機能が絞られシンプル(迷わない)

扱っているのが低コストのインデックス・ファンドしかありませんから、何すればいいか迷いません。積み立てかける

あと、ぶっちゃけ、なんとなく証券会社って信用ならないですよね。mattokoは三菱UFJのグループ会社なので、証券会社に馴染みがない人でも安心感があると思います(少なくとも青い銀行よりは…)。

普通の証券口座だと、他にも普通の投資信託や株を買えて誘惑が増えるからです。インデックス投資のバイブルともいうべき本でも次のような言葉があります。

「株式市場で金儲けをすることは、実際、それほど難しいことではない。むしろ難しいのは、短期間に手っ取り早くお金を儲けられそうな投機に、お金をつぎ込みたくなる誘惑を振り払うことのほうである。」

「ウォール街のランダムウォーカー」より

理由3:スマホだけで完結ラクチンだから(楽が一番)

初心者にとって前向きな物事を始めるコツは、ラクをすることです。スマホだけでカンタンなやり方がいいでしょう。証券会社の口座比較まで始めるとキリがありません。上で書きましたとおり、そもそもの目的から遠ざかりやすくなります(とはいえ、楽天経済圏にお住まいの方はもちろん楽天証券でもOK。その場合は楽天・全世界株式インデックス・ファンドが代わりになります。信託報酬は0.132%なので若干コストはeMaXIS Slimより高くなります。直接関係ないですが、楽天モバイルへの膨大な投資がありますから、最近はポイントサービスなどの改悪が目立つ点も留意したいものです)。

紙の書類は不要、今日はSTEP1だけでOK

mattokoの口座は、紙の書類のやりとりなしで作れます。

簡単に情報入力後、

①~③のどれかの組み合わせで

スマホで写真撮影・アップロードOKです。

- マイナンバーカード(個人番号カード) 1点

- 個人番号通知カード+運転免許証 計2点

- 個人番号通知カード+パスポート 計2点

STEP1では、つみたてNISA(20年間非課税投資、年40万円)も軽くチェックすればできちゃうので、ついでに申し込んじゃいましょう。

ハガキが来たらSTEP2・3ができます。その後は、「eMAXIS Slim 全世界株式(オール・カントリー)」を毎月33333円を指定し、買付設定するだけでOKです(5000円/月からでもできます)。買付代金は銀行から自動引き落とし設定するだけだからラクチンですね。

今すぐできる具体的to do

口座自体はすぐできるので(自分は4営業日でできました)、今日のところはステップ1(カンタンな情報登録)だけやってみてくださいね(ちなみに、つみたてNISAは出来上がるのに2週間ちょいかかります)。未来の自分と未来の家族のために、小さいけど大きな一歩を踏み出してみませんか?

p.s. 2,000円分のAmazonギフト券も今ならもらえておトクです。

下のボタンをクリック➞「00D778PL9」の紹介者コードを入れて口座開設➞最初のつみたて買付でOK。

追伸(気になる人だけ読んでください)

実は、この記事の元ネタは67歳になる母とのLINEのやり取りです。もちろん加筆してますが、話の大まかな流れはそのまま書きました。最初は、古希も間近の母の口から投資や資産形成が出てきて驚きました。ですが、人生100年時代です。女性は男性より長生きするから、危機意識があったのでしょう。

加えて、年金・医療制度の持続性には不安があります。増え続ける高齢世代を、減り続ける現役世代の仕送りで支えるには限界があるからです。たとえ60代からでも積み立てを始め、資産を保全しつつ着実に増やしていけば、そのような不安やストレスを軽減できます。そう考えると、母の行動は経済合理的です。

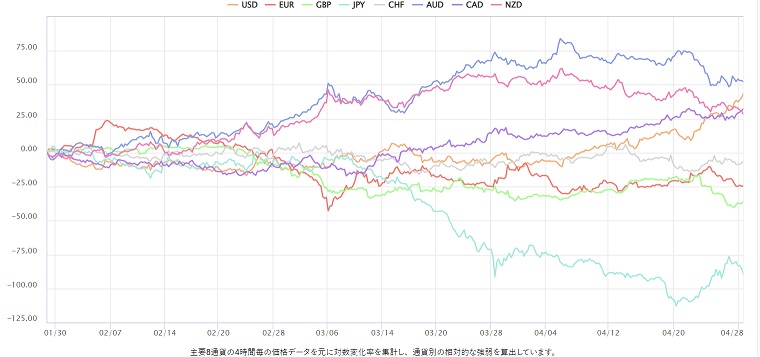

今、円安やインフレが日本経済と家計に襲いかかるなか、守りの資産形成は重要です。私たちの給料や貯金はすべて円建てです(マイホームも円建て不動産投資と言えます)。自国通貨の価値が安くなり(年初来では戦争当事国のロシアルーブル、インフレと奇天烈な金融政策に苦しむトルコリラをしのぐ最弱通貨です)、インフレ(お金の価値が下がること)が私たちの家計を圧迫していく…何もせず考えず現金しか持たない人と、リスクを抑えながら世界経済の成長を取り込み運用する人の差はどんどん開くでしょう。時間も味方になる「毎月定額積み立て×インデックス投資」は家族に安心して勧められるやり方。あなたは今日が一番若い日です。シンプルに最初の一歩を踏み出してみませんか?